Ebben a bejegyzésben arról írok, hogy milyen közgazdasági okokra vezethető vissza, hogy a bankok kínálatából eltűnt a devizahitel. (A jogi korlátokkal pl. a devizahiteles jelzálog bejegyzés tiltása nem foglalkozom.)

A hitel felvételénél a bank számára fontos szempont, hogy az ingatlan, vagy annak tulajdonosa milyen devizanemben termeli bevételét, amiből aztán a hitelt törleszteni tudja. Egy belföldi magánszemély, aki lakásvásárláshoz hitelt akar felvenni, forintban kapja a fizetését, és a lakás vételára is forintban van megállapítva. A bank számára itt rögtön előáll a kockázat, a hitel devizában, a bevétel és az ingatlanérték forintban van. Ha ezt a devizakockázatot nem kezelik, előfordulhat, hogy a gyanútlan magánszemély 160-as svájci franknál felvette a hitelt, ami most 210-es árfolyamon forintba átszámolva 30%-kal magasabb, miközben az ingatlan ára 20%-ot esett…ekkor a bank és az ügyfél is vakargathatja a fejét, hogy ebből hogy jön ki. A deviza alapú lakáshitelezés ezen problémakörét tovább nem is boncolnám, a devizahitelesek ezt saját bőrükön tapasztalják és a sajtó is ettől hangos.

Üzleti ingatlanok (irodaház, bevásárló központ, stb.) esetén ez a probléma nem jelentkezik. A nemzetközi szereplőknek köszönhetően az ármegállapítás legtöbbször euróban történik. Ezeket az ingatlanokat a tulajdonosok bérbeadási céllal vásárolják, a bérlőkkel euróban állapodnak meg, így a bevétel euróban termelődik, amiből aztán az euró törlesztés devizakockázat nélkül kivitelezhető. Hogy miért tűnt el a piacról az üzleti ingatlanfinanszírozás is, az már más okokra vezethető vissza.

A hitelnyújtó bankok a forrásaik legnagyobb részét betétgyűjtéssel szedik össze. Mivel Magyarországon vagyunk, a betétek nagy része forint, kisebb része deviza, euró vagy dollár. Első körben a bank annyi forint- és devizahitelt tud nyújtani amennyi betétet begyűjtött. Ha ezen túl is szeretne hitelezni, azaz hitel/betét arányt 100% fölé nyomja, akkor már más forrásokra is szüksége van, pl. kötvényt bocsát ki, vagy az anyabankjához fordul és hitelt kér. Devizát, jellemzően eurót kötvénykibocsátással tud szerezni, és az anyabankok is jellemzően eurót hiteleznek.

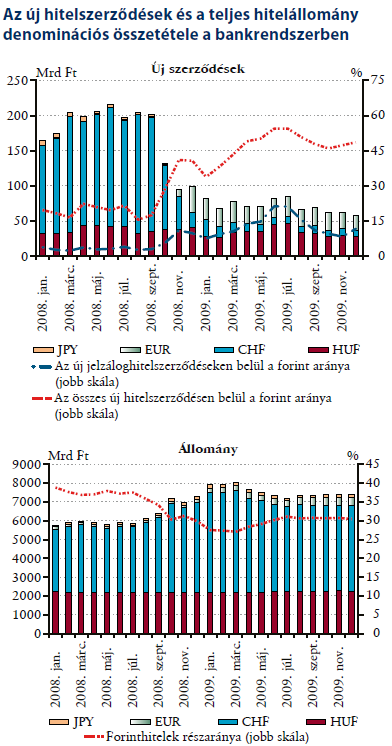

Alapesetben tehát a bank annyi devizahitelt tud adni, amennyi devizát összegyűjtött betét, kötvény, hitel formájában. A forrásgyűjtés jelentős része forintban van, de az ügyfeleknek nem kell a forinthitel, ők svájci frank, vagy euró hitelt akarnak az alacsony kamatozás miatt.

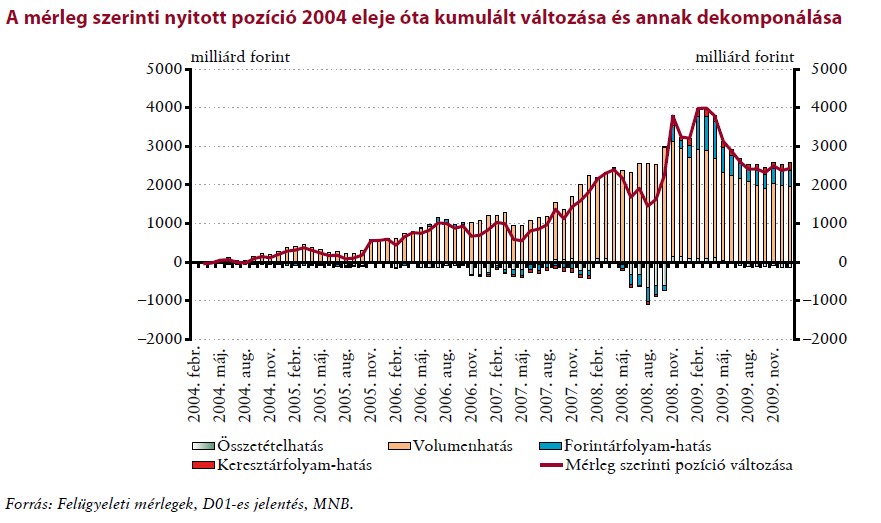

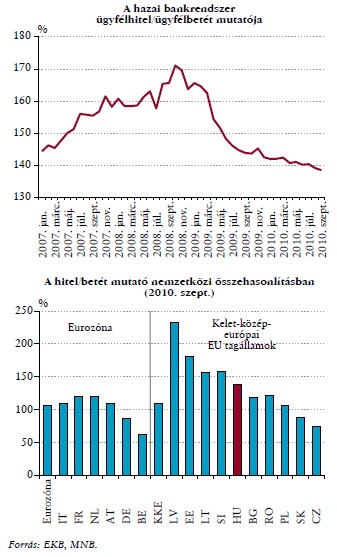

Mit tudnak csinálni a bankok, ha a begyűjtött devizamennyiségen túl is szeretnének devizahitelt nyújtani, vagy olyan devizanemben (pl. svájci frank) is szeretnének hitelezni, amihez forrásgyűjtéssel nem jutottak hozzá. A mérlegükben jelentkező devizaeltérést kezelniük kell, mint az a grafikonon is látható, a devizahitelezés felfutásával ez egyre nagyobb feladatot jelent. A bankok megoldása erre az, hogy devizaswap (devizacsere) ügyletekkel forintjukat devizává alakítják, és ezt adják tovább az ügyfeleknek hitel formájában.

Itt azonban el is érkeztünk a következő problémához, a futamidő eltéréshez. A hitelfelvevő a hitelt nem szeretné, és nem is bírja 1-2 év alatt visszafizetni, így hosszú távú 10-20 éves hitelt igényel. Ahhoz, hogy a bank komfortosan érezze magát, látnia kell, hogy kifolyósított devizahitel (követelés) mögött a következő 20 évben minden nap ott lesz a mérlegében a megfelelő devizában a forrás. És vajon ott lesz a deviza?

Gondoljunk csak bele, gyakorlatilag senki nem tesz be a bankba 10-20 évre svájci frank vagy euró betétet. Sőt, forint betétünket is zömmel néhány hónapra kötjük le a banknál, így minél hosszabb a futamidő, annál kevesebb a belátható, és biztos forint a bank mérlegben, és még ennél is kevesebb a deviza, miközben ott ketyeg a bebetonozott 20 éves devizahitel a másik oldalon.

Ahogy írtam, megoldásként ott van a devizaswap (devizacsere), ami úgy működik, hogy a bankközi piacon a bank keres egy partnert, aki hajlandó a bank számára rendelkezésre álló devizát elcserélni olyan devizára, amire épp a banknak szüksége van (pl. forintot euróra, majd eurót svájci frankra). Lehetőség szerint minél hosszabb távra szeretnék cserélni, hogy a deviza eltérés a mérlegben rendezve legyen. A bankközi piacon azonban nem nagyon van partner aki a devizáját 10-20 éves időtávra forintra cseréli. A devizaswap piacon jellemzően rövid, éven belüli futamidőre kötődnek üzletek. Ha a rövid futamidejű ügyletek lejárnak, újra kell kötni őket, más feltételek mellett, így ez folyamatos és elég nagy a bizonytalanságot okoz. Miért?

Normál piaci körülmények között a swap piacon van likviditás, így ha lejár egy ügylet, hasonló feltételek mellett a swap újra köthető. 2008 előtt ezzel semmi probléma nem volt, így a bankok tudták kezelni a hosszú devizahitelek okozta lejárati és deviza eltérést a mérlegükben, így mindenkinek jutott az olcsó devizahitelből.

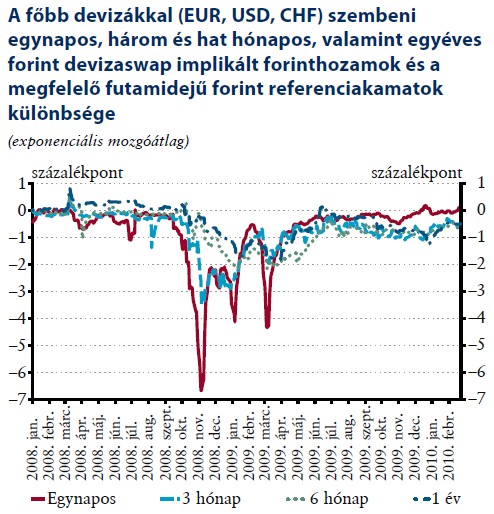

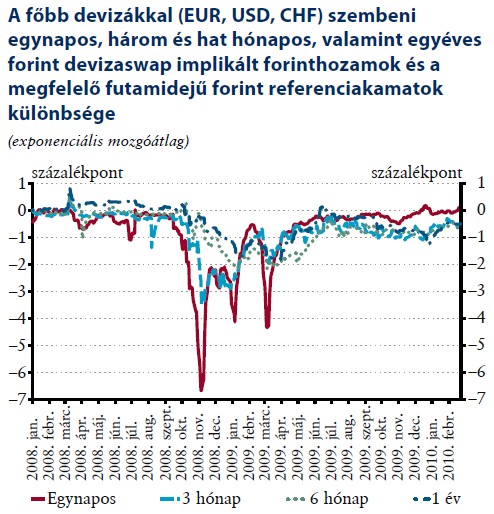

Stresszhelyzetben azonban minden borul és rendkívül gyorsan eltűnik a likviditás a swappiacról is. A kockázatvállalás csökkenésével párhuzamosan a swap futamidők rövidülnek, ami a megújítási kockázatot erősíti. Válsághelyzetben könnyen előfordulhat és elő is fordult 2008 októberében, hogy csak 1 napra tudtak cserélni, és a bank a csereügyletbeli partnernek adott forintért 0 kamatot kapott, ellenben a partnertől kapott devizáért referencia kamatláb felett fizetett…azaz bukott az ügyleten. Itt is a kereslet kínálat alakítja a piacot, hogy ne boruljon a mérleg, a magyar bankoknak nagyon kellett a deviza, kereslet tehát volt, kérdés csak az volt, hogy találtak-e hozzá partnert.

Amikor már nemcsak drága volt a csereügylet, hanem már partner sem volt, a bankközi piac lefagyott. Ekkor az MNB közbelépett és partnerként beállt a devizacsere ügyeletekbe (2008. okt.: 1 napos EUR/HUF csereügyletek, 2009. feb.: 1 hetes EUR/CHF csereügyletek), azaz a bankok szármára devizában forrást biztosított.

Amikor borul a piac, akkor az idegen források hirtelen megszűnnek, kötvényt nem tud a bank kibocsátani, így felerősödik az anyabank szerepe, a külföldi forrásbevonás az anyabanki hitelek felé tolódik. Az anyabankok szerepe swappiacon is felerősödik, és partnerként ők is beállnak, főleg a piacról kieső hosszabb lejáratú swapok megkötésében van szerepük.

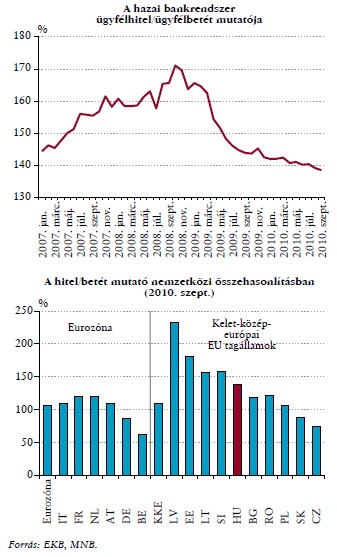

Mi az, ami még ennél is jobban felértékelődik? Természetesen a betétgyűjtés, hiszen ha borul a piac, előtérbe kerül az „addig nyújtózkodj, amíg a takaród ér” elv, azaz annyi hitelt adjon ki a bank, amennyi a másik oldalon betétben rendelkezésre áll, azaz ne szoruljon idegen forrásra. Ezen elv érvényesüléséhez azonban van még hova visszafejlődni, hiszen hitel/betét arányban bőven 100% felett vagyunk.

Itt válik nyilvánvalóvá az a problémakör is, hogy ha az EURIBOR 1%, akkor miért kell nekem 4%-ot fizetnem az euró hitelért? Miért akar a bank 300 bázispontot keresni rajtam? Ha a forrásgyűjtés felértékelődik, minden bank akciós betétekkel gyűjti a forrást a piacon, amire BUBOR, és EURIBOR felett fizet kamatot (pl. 7%-os forintbetét, 4%-os euró betét). Az anyabankok a magyar bankok forrásigényét szintén referencia szint felett tudják biztosítani, és ha van kötvénykibocsátás, arra is felárat fizet a bank. A swap piacon normál működés esetén referencia kamatlábakhoz közeli szinten van üzletkötés, de ha egy kisebb megingás van a pénzpiacokon, a swappiac is bekeményít és a bank komoly felárat fizet azért, hogy forintját devizára cserélhesse. Különösen igaz ez a hosszabb futamidőkre, amelyeket a bankok leginkább igényelnének a hosszú hiteleik miatt.

Ha ehhez még azt is hozzátesszük, hogy a nem teljesítő ingatlanhitelek miatt a bankoknak céltartalékot kell képeznie, vagy ami még rosszabb, valós veszteséget kell leírnia, akkor az a 300 bázispont már talán nem tűnik olyan nagynak. Ha egy bank bebukja portfoliójának 10%-át, pl. 10 millió eurót, akkor a maradék 90 millió eurós portfolión és 300 bázispontos felárral 3-4 évig kell dolgoznia, hogy a buktát visszatermelje…másképp fogalmazva elbukja a megelőző 3-4 év alatt termelt profitját. Ha az a 300 bázispont kamatfelár nem nettó nyereség, márpedig rendszerint nem az, akkor ez a 3-4 év akár 6-8 évre is kitolódhat, ami már elég húzós.

Így már talán érthetőbb, hogy a bankok a közelmúlt tanulságait levonva újragondolják a devizahitelezést.

(A bejegyzésben szereplő grafikonokat nem én készítettem, hanem az alábbi nyilvános MNB-s kiadványokból gyűjtöttem:

Jelentés a pénzügyi stabilitásról 2010. november

Jelentés a pénzügyi stabilitásról 2010. április)

A lakások nagy része már 2004-ben tervezőasztalról elkelt, aki ekkor a kb. 10 000 dirhamos négyzetméteráron bevásárolt, az a boom idején kiszórva a lakásokat szépen kaszálhatott. Akik viszont a csúcson vásároltak, elég rossz megtérüléssel számolhatnak, különösen ha a befektetésüket pénzzé akarják tenni.

A lakások nagy része már 2004-ben tervezőasztalról elkelt, aki ekkor a kb. 10 000 dirhamos négyzetméteráron bevásárolt, az a boom idején kiszórva a lakásokat szépen kaszálhatott. Akik viszont a csúcson vásároltak, elég rossz megtérüléssel számolhatnak, különösen ha a befektetésüket pénzzé akarják tenni.

A hitelnyújtó bankok a forrásaik legnagyobb részét betétgyűjtéssel szedik össze. Mivel Magyarországon vagyunk, a betétek nagy része forint, kisebb része deviza, euró vagy dollár. Első körben a bank annyi forint- és devizahitelt tud nyújtani amennyi betétet begyűjtött. Ha ezen túl is szeretne hitelezni, azaz hitel/betét arányt 100% fölé nyomja, akkor már más forrásokra is szüksége van, pl. kötvényt bocsát ki, vagy az anyabankjához fordul és hitelt kér. Devizát, jellemzően eurót kötvénykibocsátással tud szerezni, és az anyabankok is jellemzően eurót hiteleznek.

A hitelnyújtó bankok a forrásaik legnagyobb részét betétgyűjtéssel szedik össze. Mivel Magyarországon vagyunk, a betétek nagy része forint, kisebb része deviza, euró vagy dollár. Első körben a bank annyi forint- és devizahitelt tud nyújtani amennyi betétet begyűjtött. Ha ezen túl is szeretne hitelezni, azaz hitel/betét arányt 100% fölé nyomja, akkor már más forrásokra is szüksége van, pl. kötvényt bocsát ki, vagy az anyabankjához fordul és hitelt kér. Devizát, jellemzően eurót kötvénykibocsátással tud szerezni, és az anyabankok is jellemzően eurót hiteleznek.

Normál piaci körülmények között a swap piacon van likviditás, így ha lejár egy ügylet, hasonló feltételek mellett a swap újra köthető. 2008 előtt ezzel semmi probléma nem volt, így a bankok tudták kezelni a hosszú devizahitelek okozta lejárati és deviza eltérést a mérlegükben, így mindenkinek jutott az olcsó devizahitelből.

Normál piaci körülmények között a swap piacon van likviditás, így ha lejár egy ügylet, hasonló feltételek mellett a swap újra köthető. 2008 előtt ezzel semmi probléma nem volt, így a bankok tudták kezelni a hosszú devizahitelek okozta lejárati és deviza eltérést a mérlegükben, így mindenkinek jutott az olcsó devizahitelből. Mi az, ami még ennél is jobban felértékelődik? Természetesen a betétgyűjtés, hiszen ha borul a piac, előtérbe kerül az „addig nyújtózkodj, amíg a takaród ér” elv, azaz annyi hitelt adjon ki a bank, amennyi a másik oldalon betétben rendelkezésre áll, azaz ne szoruljon idegen forrásra. Ezen elv érvényesüléséhez azonban van még hova visszafejlődni, hiszen hitel/betét arányban bőven 100% felett vagyunk.

Mi az, ami még ennél is jobban felértékelődik? Természetesen a betétgyűjtés, hiszen ha borul a piac, előtérbe kerül az „addig nyújtózkodj, amíg a takaród ér” elv, azaz annyi hitelt adjon ki a bank, amennyi a másik oldalon betétben rendelkezésre áll, azaz ne szoruljon idegen forrásra. Ezen elv érvényesüléséhez azonban van még hova visszafejlődni, hiszen hitel/betét arányban bőven 100% felett vagyunk.